Стандартные налоговые вычеты предоставляются отдельным категориям физических лиц. Их размер для каждой категории фиксирован (п. п. 1 — 4 ст. 218 НК РФ). Какой размер стандартного вычета предоставляется работникам в 2013-2014 году? Кому полагается стандартный вычет и каков порядок их выдачи? Приводим примеры расчетов стандартных налоговых вычетов в 2013 — 2014 годах.

Стандартные налоговые вычеты предоставляются отдельным категориям физических лиц. Их размер для каждой категории фиксирован (п. п. 1 — 4 ст. 218 НК РФ). Какой размер стандартного вычета предоставляется работникам в 2013-2014 году? Кому полагается стандартный вычет и каков порядок их выдачи? Приводим примеры расчетов стандартных налоговых вычетов в 2013 — 2014 годах.

В отличие от иных налоговых вычетов стандартные налоговые вычеты не обусловлены наличием каких-либо расходов у физического лица. Применять их можно ежемесячно. Иными словами, доходы, полученные по итогам каждого месяца налогового периода, могут быть уменьшены на полагающиеся налогоплательщику стандартные вычеты.

Читайте: Как заполнить программу Декларация по форме 3 НДФЛ самостоятельно?

Единственным критерием, определяющим возможность применения данного вида налогового вычета, является отнесение налогоплательщика к соответствующей категории лиц, которым эти вычеты предоставляются.

Порядок предоставления стандартных налоговых вычетов

Порядок предоставления стандартных налоговых вычетов регламентирован статьей 218 Налогового кодекса. Их можно разделить на три вида:

- первый — в сумме 3000 рублей (подп. 1 п. 1 ст. 218 НК РФ);

- второй — в сумме 500 рублей (подп. 2 п. 1 ст. 218 НК РФ);

- третий — сумма зависит от количества детей, находящихся на иждивении сотрудника (подп. 4 п. 1 ст. 218 НК РФ).

На первый и второй вычеты (3000 или 500 руб.) могут претендовать определенные категории сотрудников. Последний вычет предоставляется работникам, имеющим детей.

Как правило, стандартные налоговые вычеты предоставляются работодателем. Для этого необходимо обратиться к своему работодателю с Заявлением о предоставлении стандартного налогового вычета, с приложением документов, подтверждающих право на такой вычет. При этом в случае, если налогоплательщик работает одновременно у нескольких работодателей, вычет может быть предоставлен только у одного работодателя по выбору налогоплательщика.

Читайте: Размеры и расчет стандартных налоговых вычетов по НДФЛ на детей

Вместе с тем, если в течение года стандартные вычеты не предоставлялись работодателем или были предоставлены в меньшем размере, налогоплательщик вправе их получить по итогам года, при обращении в налоговый орган по месту своего жительства при подаче налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ).

Кому полагаются стандартный налоговый вычет?

Вычет в размере 3000 рублей

Как мы сказали выше, на этот вычет имеют право лишь определенные льготные категории сотрудников, перечисленные в подпункте 1 пункта 1 статьи 218 Налогового кодекса. К ним, в частности, относят сотрудников:

- получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС либо с работами по ликвидации ее последствий;

- принимавших в 1986-1987 годах участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС в пределах зоны отчуждения (в том числе временно направленных или командированных);

- участвовавших в испытаниях ядерного оружия в атмосфере и боевых радиоактивных веществ, в учениях с применением такого оружия до 31 января 1963 года;

- участвовавших в подземных испытаниях ядерного оружия в условиях нештатных радиационных ситуаций и действия других поражающих факторов;

- участвовавших в подземных испытаниях ядерного оружия, в проведении и обеспечении работ по сбору и захоронению радиоактивных веществ;

- инвалидов Великой Отечественной войны;

- ранее являвшихся военнослужащими, ставших инвалидами I, II, III группы вследствие ранения, контузии или увечья, полученных при защите СССР, Российской Федерации или при исполнении других обязанностей военной службы.

Данный вычет предоставляется за каждый месяц налогового периода (календарного года) независимо от размера дохода, который получает работник. При этом право на такой вычет сотрудник должен подтвердить документально (удостоверением участника ликвидации аварии на ЧАЭС, медицинскими документами и т.д.).

Пример

Работник Иванов получил лучевую болезнь в связи с ликвидацией аварии на Чернобыльской АЭС. Ежемесячный оклад Иванова составляет 23 000 руб. Ему предоставляется стандартный налоговый вычет в размере 3000 руб.

Ежемесячная сумма дохода Иванова, облагаемая налогом, составит:

23 000 — 3000 = 20 000 руб.

С него будет ежемесячно удерживаться налог на доходы в размере:

20 000 руб. х 13% = 2600 руб.

К выдаче на руки Иванову причитается:

23 000 — 2600 = 20 400 руб.

За календарный год ему будет начислен заработок (при условии отсутствия других выплат) в размере:

23 000 руб. х 12 мес. = 276 000 руб.

Общая сумма стандартных налоговых вычетов составит:

3000 руб. х 12 мес. = 36 000 руб.

Сумма дохода, облагаемая налогом в расчете на год, будет равна:

276 000 — 36 000 = 240 000 руб.

За год с Иванова будет удержан НДФЛ в сумме: 240 000 руб. х 13% = 31 200 руб.

Вычет размере 500 рублей

На стандартный вычет в размере 500 рублей также имеют право льготные категории сотрудников, перечисленных в подпункте 2 пункта 1 статьи 218 Налогового кодекса. К ним, в частности, относят:

- Героев Советского Союза и Российской Федерации, а также лиц, награжденных орденом Славы трех степеней;

- участников Великой Отечественной войны;

- инвалидов с детства, а также инвалидов I и II группы;

- лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационной нагрузкой, вызванные последствиями радиационных аварий на атомных объектах;

- лиц, отдавших костный мозг для спасения жизни людей;

- родителей и супругов (не вступивших в повторный брак) военнослужащих, погибших вследствие ранения, контузии или увечья, полученных ими при защите СССР, Российской Федерации или при исполнении других обязанностей военной службы;

- граждан, воевавших в Республике Афганистан и других странах, в которых велись боевые действия.

Указанным категориям сотрудников вычет в размере 500 рублей предоставляется за каждый месяц налогового периода (текущего календарного года). Размер дохода, полученного работником в календарном году, значения не имеет. Право на данный вычет сотрудник должен подтвердить документально (удостоверением участника Великой Отечественной войны, медицинскими документами, свидетельством об инвалидности и т.д.).

Пример

Работник организации Иванов участвовал в боевых действиях на территории Республики Афганистан. Ежемесячный оклад Иванова составляет 34 000 руб. Ему предоставляется стандартный налоговый вычет в размере 500 руб.

Ежемесячная сумма дохода Иванова, облагаемая налогом, составит:

34 000 — 500 = 33 500 руб.

С него ежемесячно будет удерживаться налог на доходы в размере:

33 500 руб. х 13% = 4355 руб.

К выдаче на руки Иванову причитается:

34 000 — 4355 = 29 645 руб.

За календарный год ему будет начислен заработок (при условии отсутствия других выплат) в размере:

34 000 руб. х 12 мес. = 408 000 руб.

Общая сумма стандартных налоговых вычетов составит:

500 руб. х 12 мес. = 6000 руб.

Сумма дохода, облагаемая налогом в расчете на год, будет равна:

408 000 — 6000 = 402 000 руб.

За год с Иванова будет удержан НДФЛ в сумме:

402 000 руб. х 13% = 52 260 руб.

Вычет на содержание детей

На этот вычет имеют право работники, которые являются родителями и их супругами, приемными родителями и их супругами, опекунами или попечителями детей. Вычет предоставляют на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения (аспиранта, ординатора, студента, интерна, курсанта) в возрасте до 24 лет.

Читайте: Как рассчитать зарплату работнику, если у него есть дети? Стандартные вычеты. Вопросы и ответы по НДФЛ

Заметим, что в случае обучения вычеты предоставляются только в период обучения детей (в срок обучения засчитывается и академический отпуск, оформленный в установленном порядке). Если ребенок закончил учебу до достижения им 24 лет, то с месяца, следующего за месяцем окончания учебы, вычет уже не предоставляется (*).

(*) письмо Минфина России от 07.11.2012 № 03-04-05/8-1252, от 12.10.2010 № 03-04-05/7-617

На первого и второго ребенка вычет положен в размере 1400 руб. (на каждого). На третьего и каждого последующего ребенка он составляет уже 3000 рублей (на каждого). При этом при определении размера вычета учитывается общее количество детей. То есть первый ребенок — это наиболее старший по возрасту вне зависимости от того, предоставляется на него вычет или нет (*). Очередность детей определяется в хронологическом порядке по дате рождения (**).

(*) письмо Минфина России от 09.10.2012 № 03-04-05/8-1162, ФНС России от 05.05.2012 № ЕД-2-3/326@

(**) письма Минфина России от 08.11.2012 № 03-04-05/8-1257, от 03.04.2012 № 03-04-06/8-96

Пример

Работник организации Иванов является родителем трех детей в возрасте 25, 15 и 10 лет.

Вычеты ему будут предоставляться следующим образом:

- на первого ребенка в возрасте 25 лет — вычет не предоставляется;

- на второго ребенка в возрасте 15 лет — вычет в размере 1400 руб.;

- на третьего ребенка в возрасте 12 лет — вычет в размере 3000 руб.

Вычет в размере 3000 рублей также предоставляется на каждого ребенка-инвалида в возрасте до 18 лет (независимо от группы) или на учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Одинокие родители (усыновители, опекуны, попечители) имеют право удвоить сумму «детских» вычетов. При этом вычет начинает предоставляться в одинарном размере с месяца, следующего за месяцем вступления в брак.

Читайте: Особенности выплат и расчета детских вычетов по НДФЛ в 2013-2014 годах

Право на «детский» вычет имеет каждый родитель (приемный родитель) ребенка. По договоренности родителей вычет в двойном размере может предоставляться одному из них. В такой ситуации один из родителей должен от вычета отказаться (этот факт необходимо подтвердить его заявлением). При этом отказаться от получения вычета он может только при условии, что право на вычет у него есть (то есть родитель получает доходы, облагаемые налогом, ребенок находится на его обеспечении и т. д.) (*).

(*) письмо Минфина России от 02.11.2011 № 03-04-05/5-841

«Детские» вычеты предоставляют лишь до тех пор, пока доход сотрудника, рассчитанный нарастающим итогом с начала года, не превысит 280 000 рублей (*). Начиная с того месяца, когда его доход превысит указанную величину, предоставление данных вычетов прекращается. Выплаты, не облагаемые налогом: пособие по беременности и родам, компенсации работникам при увольнении и др., а также выплаты, которые облагаются по другим ставкам НДФЛ, — в качестве доходов при предоставлении стандартных вычетов не учитывают(**).

(*) подп. 4 п. 1 ст. 218 НК РФ.

(**) письмо ФНС России от 05.06.2006 № 04-1-04/300

Как мы уже говорили, «детский» вычет предоставляют вне зависимости от того, имеет родитель право на другие стандартные вычеты или нет (например на вычет в размере 500 руб.). Если имеет, ему должны быть предоставлены два вычета одновременно.

Пример

Работник организации Иванов является родителем несовершеннолетнего ребенка и имеет II группу инвалидности. Ему предоставляются два стандартных вычета — 500 руб. (в связи с инвалидностью) и 1400 руб. (на содержание ребенка).

Ситуация 1

Иванову установлен оклад в размере 20 000 руб. В течение календарного года доход Иванова не превысит 280 000 руб. Следовательно, оба стандартных вычета ему предоставляется за каждый месяц календарного года.

Ежемесячная сумма дохода Иванова, облагаемая налогом, составит:

20 000 — 500 — 1400 = 18 100 руб.

С Иванова ежемесячно будет удерживаться налог на доходы в размере:

18 100 руб. х 13% = 2353 руб.

К выдаче на руки Иванову причитается:

20 000 — 2353 = 17 647 руб.

За календарный год ему будет начислен заработок (при условии отсутствия других выплат) в размере:

20 000 руб. х 12 мес. = 240 000 руб.

Общая сумма стандартных налоговых вычетов за год составит 22 800 руб., в том числе:

- 6000 руб. (500 руб. х 12 мес.) — стандартный вычет в размере 500 руб.;

- 16 800 руб. (1400 руб. х 12 мес.) — стандартный вычет в размере 1400 руб.

Сумма дохода, облагаемая налогом в расчете на год, будет равна:

240 000 — 22 800 = 217 200 руб.

За год с Иванова будет удержан НДФЛ в сумме:

217 200 руб. х 13% = 28 236 руб.

Ситуация 2

Иванову установлен оклад в размере 30 000 руб. Доход работника превысит 280 000 руб. в октябре. Следовательно, с этого месяца ему прекращается предоставление стандартного вычета в размере 1400 руб.

Сумма дохода Иванова, облагаемая налогом, за январь-сентябрь составит:

30 000 — 500 — 1400 = 28 100 руб.

С него будет удержан налог на доходы в размере:

28 100 руб. х 13% = 3653 руб.

К выдаче на руки Иванову за этот период причитается:

30 000 — 3653 = 26 347 руб.

Начиная с октября включительно налоговый вычет в размере 1400 руб. Иванову не предоставляется. При этом он сохраняет свое право на вычет в размере 500 руб.

Ежемесячная сумма дохода Иванова, облагаемого налогом за октябрь-декабрь составит:

30 000 — 500 = 29 500 руб.

С него будет удержан налог на доходы в размере:

29 500 руб. х 13% = 3835 руб.

К выдаче на руки Иванову за этот период причитается:

30 000 — 3835 = 26 165 руб.

За календарный год ему будет начислен заработок (при условии отсутствия других выплат) в размере:

30 000 руб. х 12 мес. = 360 000 руб.

Общая сумма стандартных налоговых вычетов за год составит 18 600 руб., в том числе:

- 6000 руб. (500 руб. х 2 мес.) — стандартный вычет в размере 500 руб.;

- 12 600 руб. (1400 руб. х 9 мес.) — стандартный вычет в размере 1400 руб.

Сумма дохода, облагаемого налогом в расчете на год, будет равна:

360 000 — 18 600 = 341 400 руб.

За год с Иванова будет удержан НДФЛ в сумме:

341 400 руб. х 13% = 44 382 руб.

Если сотрудник устроился в организацию не с начала календарного года, то при расчете ограничения в 280 000 руб. учитывают и доход по прежнему месту работы (*). Сумму такого дохода он должен подтвердить справкой за текущий год по форме 2-НДФЛ (**).

(*) п. 3 ст. 218 НК РФ

(**) утв. приказом ФНС России от 17.11.2010 № ММВ-7-3/611@

Пример

Работник организации Иванов является родителем несовершеннолетнего ребенка. Ему предоставляется стандартный вычет в размере 1400 руб.

Иванов устроился на работу в организацию в апреле. Его доход по предыдущему месту работы за период январь-март составил 75 000 руб.

Иванову установлен оклад в размере 30 000 руб. в месяц. В данном случае его доход превысит 280 000 руб. в октябре. За период с апреля по сентябрь ему предоставляется вычет в размере 1400 руб. Начиная с октября этот вычет не предоставляется.

Ежемесячная сумма дохода Иванова, облагаемая налогом, за период с апрель по сентябрь, составит:

30 000 — 1400 = 28 600 руб.

С него ежемесячно будет удерживаться налог на доходы в размере:

28 600 руб. х 13% = 3718 руб.

К выдаче на руки Иванову причитается:

30 000 — 3718 = 26 282 руб.

Начиная с октября доход Иванова, облагаемый налогом, будет равен 30 000 руб.

С него ежемесячно будет удерживаться налог на доходы в размере:

30 000 руб. х 13% = 3900 руб.

В период с октября по декабрь к выдаче на руки Иванову причитается:

30 000 — 3900 = 26 100 руб.

За текущий календарный год ему будет начислен заработок (при условии отсутствия других выплат) в размере:

30 000 руб. х 9 мес. = 270 000 руб.

Общая сумма стандартных налоговых вычетов, предоставленных Иванову, составит:

1400 руб. х 6 мес. = 8400 руб.

Сумма дохода, облагаемая налогом, в расчете на год, будет равна:

270 000 — 8400 = 261 600 руб.

За год с Иванова будет удержан НДФЛ в сумме:

261 600 руб. х 13% = 34 008 руб.

По мнению некоторых специалистов, лимит в 280 000 рублей касается суммарного дохода двух родителей, исчисленного нарастающим итогом до месяца, в котором он превысит эту сумму. Однако Минфин России опроверг это явно ошибочное мнение (*). Финансисты указали, что при предоставлении «детского» вычета учитывается не суммарный доход обоих родителей. В расчет следует принимать доход каждого родителя, полученный им у своего налогового агента, предоставляющего вычет на ребенка.

(*) письмо Минфина России от 29.07.2009 N 03-04-06-01/196

В дополнение отметим, что «детский» вычет предоставляется каждому из родителей, на обеспечении которого находится ребенок. При этом факт наличия зарегистрированного брака между родителями для получения данного вычета значения не имеет (*). Если брак между родителями не зарегистрирован, то, например, отец ребенка вправе претендовать на получение вычета при наличии следующих документов (**):

- свидетельства о рождении ребенка;

- свидетельства об установлении отцовства;

- письменного подтверждения матери о том, что отец ребенка проживает совместно с ним и (или) участвует в его обеспечении. Если такое подтверждение отсутствует, можно представить справку о совместном проживании с ребенком.

(*) письма Минфина России от 12.08.2010 № 03-04-05/5-448, от 09.02.2010 № 03-04-05/8-37, от 16.07.2009 № 03-04-05-01/564.

(**) письмо Минфина России от 15.04.2011 № 03-04-06/7-95

Разведенным же гражданам следует учесть, что на содержание несовершеннолетних детей они должны уплачивать алименты (*). Только при своевременном выполнении данной обязанности такие родители вправе получать вычет на ребенка (**).

(*) гл. 13 СК РФ.

(**) письма Минфина России от 21.04.2011 № 03-04-05/5-275, от 27.07.2009 № 03-04-06-01/194.

По материалам книги-справочника «Зарплата и другие выплаты работникам»

под редакцией В.Верещаки

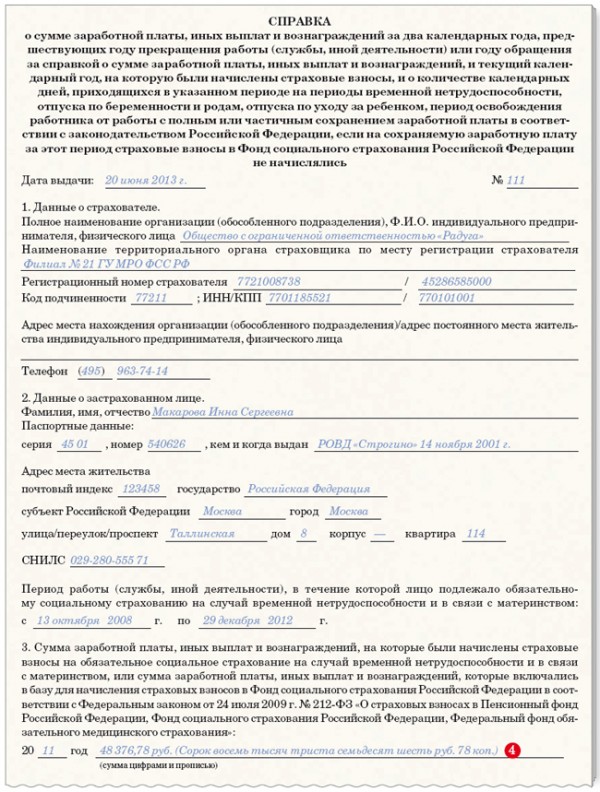

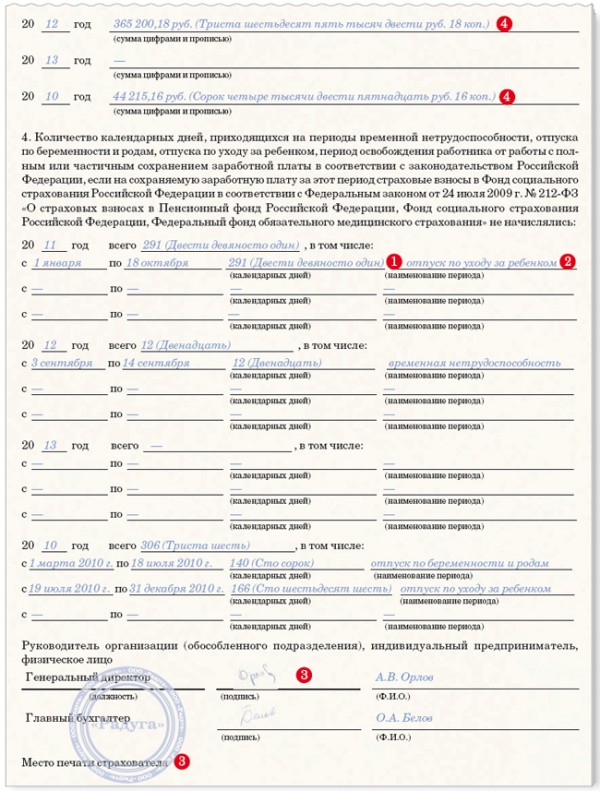

Минтруд России официально утвердил справку для расчета среднего заработка, в которой появились дополнительные строки для периода работы и сумме заработной платы.

Минтруд России официально утвердил справку для расчета среднего заработка, в которой появились дополнительные строки для периода работы и сумме заработной платы.

Процентная ставка по ипотеке важна при выборе банка. Ведь именно по этой ставке заемщик будет платить за пользование кредитом, которая выражается в процентах от суммы кредита за определенный промежуток времени, обычно за год. Поэтому такие акции, как снижение процентной ставки по ипотеке в банке являются хорошим стимулом для покупателей недвижимости.

Процентная ставка по ипотеке важна при выборе банка. Ведь именно по этой ставке заемщик будет платить за пользование кредитом, которая выражается в процентах от суммы кредита за определенный промежуток времени, обычно за год. Поэтому такие акции, как снижение процентной ставки по ипотеке в банке являются хорошим стимулом для покупателей недвижимости. Все банки, продвигающие кредитные карты, в рекламе своего продукта и в «уговорах» будущих заемщиков используют один и тот же прием: они обещают, что по их карте можно бесплатно пользоваться деньгами 50, 60, а то и 100, 200 дней. Речь идет о так называемом льготном (или grace) периоде. Так ли это на самом деле? Что такое кредитная карта с грейс периодом? Что в себе скрывает понятие «кредитные карты с льготным периодом», и какие «подводные камни» ждут «счастливого» обладателя такого «пластика». В этой статье как раз-таки и пойдет речь о нюансах льготного периода кредитной карты, о которых банковские сотрудники любят умалчивать, но которые четко прописаны в договорах.

Все банки, продвигающие кредитные карты, в рекламе своего продукта и в «уговорах» будущих заемщиков используют один и тот же прием: они обещают, что по их карте можно бесплатно пользоваться деньгами 50, 60, а то и 100, 200 дней. Речь идет о так называемом льготном (или grace) периоде. Так ли это на самом деле? Что такое кредитная карта с грейс периодом? Что в себе скрывает понятие «кредитные карты с льготным периодом», и какие «подводные камни» ждут «счастливого» обладателя такого «пластика». В этой статье как раз-таки и пойдет речь о нюансах льготного периода кредитной карты, о которых банковские сотрудники любят умалчивать, но которые четко прописаны в договорах. Максимальный размер социального налогового вычета увеличат до 200 тыс. рублей. Законопроект, который вносит соответствующее изменение в ст. 219 Налогового кодекса разработали чиновники Минтруда. А на днях предложение поддержала правительственная комиссия.

Максимальный размер социального налогового вычета увеличат до 200 тыс. рублей. Законопроект, который вносит соответствующее изменение в ст. 219 Налогового кодекса разработали чиновники Минтруда. А на днях предложение поддержала правительственная комиссия. Правом на налоговые вычеты на детей обладают родители, имеющих одного и более детей в семье. Выясним некоторые особенности предоставления детских налоговых вычетов в 2013-2014 годах. На какие документы Минфина и налогового кодекса необходимо опираться, чтобы быть верным в расчетах с сотрудниками? Кому полагаются детские налоговые вычеты по НДФЛ в 2013-2014 годах? Несколько полезных советов, которые помогут оформить детские вычеты.

Правом на налоговые вычеты на детей обладают родители, имеющих одного и более детей в семье. Выясним некоторые особенности предоставления детских налоговых вычетов в 2013-2014 годах. На какие документы Минфина и налогового кодекса необходимо опираться, чтобы быть верным в расчетах с сотрудниками? Кому полагаются детские налоговые вычеты по НДФЛ в 2013-2014 годах? Несколько полезных советов, которые помогут оформить детские вычеты. Стандартные налоговые вычеты предоставляются отдельным категориям физических лиц. Их размер для каждой категории фиксирован (п. п. 1 — 4 ст. 218 НК РФ). Какой размер стандартного вычета предоставляется работникам в 2013-2014 году? Кому полагается стандартный вычет и каков порядок их выдачи? Приводим примеры расчетов стандартных налоговых вычетов в 2013 — 2014 годах.

Стандартные налоговые вычеты предоставляются отдельным категориям физических лиц. Их размер для каждой категории фиксирован (п. п. 1 — 4 ст. 218 НК РФ). Какой размер стандартного вычета предоставляется работникам в 2013-2014 году? Кому полагается стандартный вычет и каков порядок их выдачи? Приводим примеры расчетов стандартных налоговых вычетов в 2013 — 2014 годах. По данным ФНС России на 1 июля текущего года, численность индивидуальных предпринимателей (далее — ИП) с начала года сократилась более чем на 370 тыс. чел.

По данным ФНС России на 1 июля текущего года, численность индивидуальных предпринимателей (далее — ИП) с начала года сократилась более чем на 370 тыс. чел. В России принят закон о многоразовом налоговом вычете на покупку недвижимости, в связи с этим возникают вопросы кому он будет выгоден и полезен? Какой размер могут вернуть себе владельцы имущества от покупки квартиры? На что обратить внимание при оформлении налогового вычета?

В России принят закон о многоразовом налоговом вычете на покупку недвижимости, в связи с этим возникают вопросы кому он будет выгоден и полезен? Какой размер могут вернуть себе владельцы имущества от покупки квартиры? На что обратить внимание при оформлении налогового вычета? Какие наиболее значимые изменения в будущем нас ожидают по результатам законотворчества прошлой недели? Ниже мы приводим краткий обзор таких событий.

Какие наиболее значимые изменения в будущем нас ожидают по результатам законотворчества прошлой недели? Ниже мы приводим краткий обзор таких событий. С 2014 года снижается ставка страховых взносов для плательщиков страховых взносов из числа самозанятого населения (индивидуальные предприниматели, адвокаты, нотариусы, главы крестьянских (фермерских) хозяйств и другие физические лица, уплачивающие страховые взносы в фиксированном размере).

С 2014 года снижается ставка страховых взносов для плательщиков страховых взносов из числа самозанятого населения (индивидуальные предприниматели, адвокаты, нотариусы, главы крестьянских (фермерских) хозяйств и другие физические лица, уплачивающие страховые взносы в фиксированном размере).